Una explicación de este fenómeno se puede observar en las estadísticas que presenta la Cámara de la Industria Argentina Aceitera de la República Aceitera (Ciara). Los planes SOJA I y SOJA II que se implementaron, en septiembre y diciembre de 2022 respectivamente, para cumplir las metas de reservas y déficit fiscal acordadas con el FMI provocaron liquidaciones anticipadas de exportaciones. Fueron “buenos” trimestres que afectan el contexto actual, el problema es que esos dólares no se ahorraron y se prevé un endurecimiento en el CEPO importador.

A pesar de que el panorama no luce positivo, adicionalmente hay que considerar que en enero las importaciones pendientes de pago se aproximan a los US$ 10.000 millones. Los regímenes de importaciones SIMI y SIRA que se implementaron en el segundo semestre de 2022 fueron acumulando un promedio mensual de US$ 1.000 de deuda comercial con el exterior, que los importadores tuvieron que financiar por su propia cuenta y algunas empresas lo pudieron hacer con sus matrices del exterior. Esta deuda pone mucha presión en las reservas del BCRA y será una de las herencias que recibirá el próximo gobierno.

El carnaval más frío en 60 años

La temporada agrícola 22/23 va a ser recordada como una de las peores de la historia. Un combo explosivo de sequía, calor y heladas han afectado muy significativamente la producción de los principales productos agrícolas que produce el país (trigo, maíz y soja). En febrero se registraron las temperaturas más altas y bajas de los últimos 60 años y las lluvias alcanzaron entre el 10% y 50% de los valores medios mensuales. Con una diferencia de tres días los cultivos tuvieron que soportar máximas de 38 ºC a mínimas de 1,5.

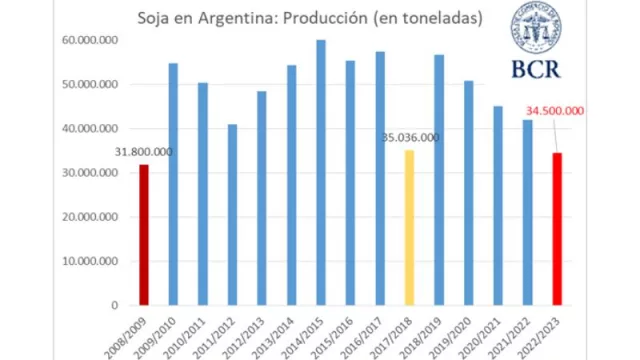

En su estimación de producción del 08 de febrero, la Bolsa de Comercio de Rosario estimó la producción en unos 35.500.000 toneladas de soja, por debajo de la campaña 17/18, aunque sin datos concretos todavía se espera que esté más en línea con la campaña 08/09 que hasta ahora ha sido la peor en los últimos 15 años.

Este panorama anticipa una pérdida en US$ de por los menos unos 12.000 millones y agravará la situación de las reservas del BCRA, el nivel de actividad y de inflación del año 2023.

EUA: Inflación y tasas en alza

En la principal economía del mundo, la inflación en enero detuvo su proceso de desaceleración y mostro un rebote en los indicares. Este proceso generó expectativas de mayores alzas en los tipos de interés de corto plazo. El mercado comienza a validar una Fed más agresiva en su política monetaria y para marzo espera una suba del 0,50. El rendimiento del treasury a 10 años volvió a tocar el 4% afectando a las principales monedas del mundo, los commodities (dentro de los cuales se encuentran el maíz, trigo y soja) y las acciones y bonos. Este movimiento provocó un fortalecimiento del US$ a nivel global y está afectando el precio de los bonos en US$ de la Argentina con la consecuente suba del riesgo país. El rally que experimentaron los bonos argentinos ha entrado en una pausa hasta que el panorama local se estabilice. Este panorama va a afectar a los US$ financieros (CCL/MEP) poniendo presión sobre la brecha con el oficial.

Alternativa para armar el 2do trimestre

En este contexto y ya metidos en un año electoral que comenzará en el mes de marzo, seguimos recomendando la compra de US$ para perfiles conservadores, mientras que para perfiles moderados y agresivos seguimos volcándonos por una cartera diversificada entre cedears, obligaciones negociables hard dollar, bonos globales y acciones argentinas.

Por el momento preferimos mirar de afuera los instrumentos en pesos emitidos por el Gobierno Nacional con vencimiento posterior a mayo de 2023. A menos de 45 días preferimos Ledes y hasta 90 días Leceres. La estrategia de invertir en pesos (a tasa fija y CER) se puede canalizar a través de FCI ya que permite balancear riesgos y rendimientos a lo largo de la curva pero teniendo la alternativa de salir cualquier día.

Para inversores conservadores que cuenten con US$ en el exterior o que puedan realizar operaciones de CCL, seguimos recomendando Treasuries a corto plazo (6 meses – 1 año) con retornos aproximados al 5% anual.

Asesor financiero de Portfolio Finanzas a Medida

Tu opinión enriquece este artículo: